1. SITUACIÓN DE MERCADO

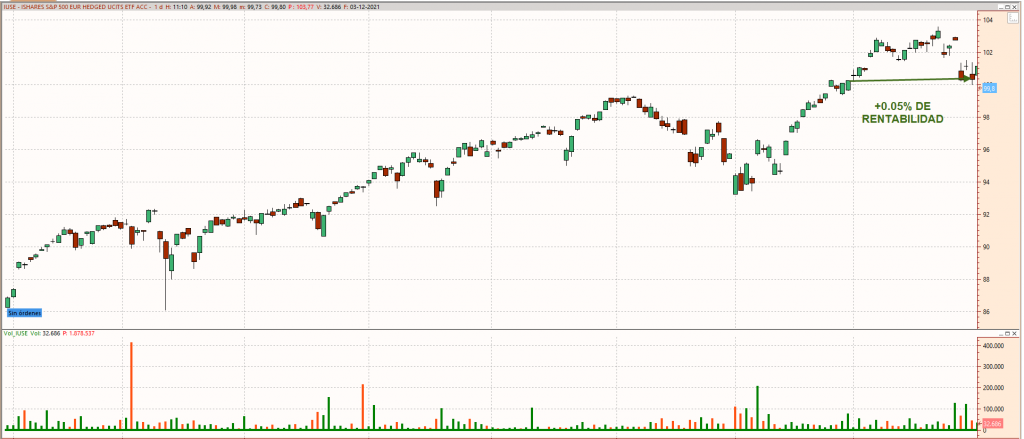

Este pasado mes de noviembre hemos tenido un descenso del -0.83% en el índice S&P 500. Además, éste ha cursado con un movimiento lateral y moderadamente zigzagueante como se puede apreciar en la siguiente imagen. Por otro lado, era ya necesaria una razonable corrección tras la subida de casi un 10% desarrollada desde principios de octubre hasta mediados de noviembre.

Los modelos Alquimia encuentran estadísticamente sus mejores oportunidades para marcar amplias rentabilidades sobre su benchmark S&P500 en este tipo de escenarios laterales. La descorrelación aportada por su cartera permanente y, muy especialmente, el efecto positivo del paso del tiempo de sus estrategias income trading con opciones sobre S&P500 son los motores principales de ello en estas tesituras de mercado.

2. OPERATIVA CON EL MODELO ALQUIMIA DE GESTIÓN

El modelo de trading Alquimia Premium operado en GPM Bróker, compuesto por estrategias de income trading, coberturas con opciones financieras y una cartera permanente con ETF´s, ha obtenido unos beneficios mensuales del +2,76% durante el pasado mes de noviembre. Con ello alcanzamos una rentabilidad desde 1 de enero del +24.25%, batiendo así en un 2.66% al índice S&P500 en el mismo período.

Se implementa el objetivo del modelo Alquimia Premium en cuanto a la generación de rendimientos robustos -aunque no garantizados- mes a mes y muy descorrelacionados con su índice de referencia, SPX. De los 11 meses operados en este año hemos obtenido beneficios en 9 de ellos.

En lo sucesivo, pueden seguir la evolución de este track en la siguiente página.

Pueden ver también la evolución del modelo Alquimia Elite, adaptación del modelo Premium a cuentas de menor capital (60.000 €) en la siguiente página.

2.1. OPERATIVA CON OPCIONES FINANCIERAS

La operativa con opciones ofreció una rentabilidad de un +2.42% sobre el capital gestionado. Este rendimiento fue generado fundamentalmente por el efecto del paso del tiempo en las posiciones de income trading, mariposas de ala rota en nuestro caso. Las moderadas bajadas del índice hicieron que dichas mariposas ofrecieran sus mejores rendimientos por Theta positiva. Recordemos que Theta es la cantidad que ingresan las estrategias de income trading por cada día que transcurre.

Por otro lado, aunque nuestras estrategias con opciones son vega negativa – les afecta negativamente la subida de volatilidad implícita- ha sido tan importante el mencionado efecto de theta positiva -paso del tiempo- que se han compensado totalmente las pérdidas provenientes de la subida de volatilidad ocurrida en los últimos días del mes derivada de los descensos del mercado.

2.2. OPERATIVA DE LA CARTERA PERMANENTE CON ACTIVOS LÍQUIDOS.

Durante noviembre la rentabilidad de nuestra cartera permanente con ETF´s, incluida en los modelos Alquimia, ha sido de un modesto +0.33%. A continuación, mostramos los ETF´s más sobreponderados en la composición de dicha cartera.

Nuestro principal ETF de renta Fija TLT nos generó un beneficio de +3.51% en el mes.

El principal ETF de renta variable, IUSE, el cual replica el índice SPX con cobertura de divisa incluida -cotiza en euros-, generó una rentabilidad casi nula de +0.05% en el mes.

El ETF sobre el oro de nuestra cartera permanente generó una interesante rentabilidad de un +2.32% en el mes.

3. PERSPECTIVAS.

En las próximas semanas es muy posible que vivamos un período de lateralización del mercado en el cual se consoliden del mercado los niveles máximos de precios alcanzadas. No son descartables tampoco nuevos episodios de bajadas en principio, a modo de corrección, consolidando de esta manera las fuertes subidas experimentadas por el índice S&P 500 desde el crash de marzo de 2020.

A nivel de gestión seremos muy exigentes a la hora de abrir nuevas posiciones de income trading. Deberemos ver figuras de agotamiento en las posibles caídas o consolidaciones sólidas de las subidas de los precios del índice S&P 500.

Nota: Las opciones son un producto financiero complejo cuya utilización requiere de amplio conocimiento, extensa práctica y buen juicio. Su operativa es muy arriesgada para aquella persona que no las conozca. No es un producto apto para cualquier inversor y su complejidad hace que sean arriesgadas ante perfiles de inversión no adecuados.

Nota: Rentabilidades pasadas no suponen ni aseguran rentabilidades futuras.

Mis mejores deseos.

Angel J. Gálvez Gálvez

Gestor de cuentas especialista en opciones financieras.

GPM Broker S.V., S.A.

angelgalvez@gpmbroker.com