Antes de describir los factores que afectan al mercado de las opciones, tenemos que saber que este mercado es un mercado de riesgo y no de capital.

Por tanto, las griegas vienen a determinar el riesgo de una opción, dándonos una idea de su naturaleza, mostrando cómo se comporta la prima de una opción y cómo responde a las diferentes situaciones que se pueden dar a lo largo de su vida, pudiendo resumir que las griegas no nos dicen cómo cambia el precio de una opción, sino cómo cambia el riesgo.

Existen métricas para medir cada uno de estos diferentes impactos en la prima de una opción. Estas métricas son a menudo referidas por sus símbolos de letras griegas y comúnmente se le conocen como «las griegas».

Las griegas más importantes (y las más utilizadas) que se van a describir son las siguientes:

- Delta

- Gamma

- Theta

- Vega

Algunas de estas griegas reaccionan en dirección contraria entre sí y otras en la misma dirección, y dependiendo la velocidad de giro de cada una de ellas en función del precio del strike.

Las griegas podemos clasificarlas en dos apartados importantes:

- Aquellas que afectan directamente al precio de la opción

- Aquellas que afectan a otras griegas.

A continuación, vamos a describir cada una de ellas, y su comportamiento con respecto al precio de la opción.

Delta – Sensibilidad al precio del subyacente

La Delta de una opción es la griega más popular y la más utilizada por lo traders, pudiéndose definir de varias maneras:

- Mide la sensibilidad al precio de una opción en relación con los cambios en el precio del activo subyacente. Esto es importante porque nos proporciona una indicación de cómo cambiará el valor de la opción con respecto a las fluctuaciones de precio en el instrumento subyacente, suponiendo que todas las demás variables sigan siendo las mismas.

- Esta griega se suele usar como una estimación aproximada de la probabilidad de que una opción expire ITM (In The Money).

Valores:

La delta para las opciones Call siempre serán positivas y su valor varía entre 0,0 y 1,0, aunque algunos operadores prefieren usar la escala entre 0 y 100. Por lo tanto, un valor de delta 0,55 en la escala de 0 a 1, equivale a 55 en la escala de 0 a 100.

La delta para las opciones Puts siempre serán negativas y su valor varía entre 0,0 y -1,0, o entre 0 y -100, dependiendo de la escala que se utilice. El signo negativo en estas opciones es sólo para ilustrar el hecho de que cuando el subyacente gana en valor, el valor de la prima de la opción disminuye.

Como regla general, la mayoría de los operadores de opciones suelen referirse a las deltas en la escala de 0 a 100, por lo que no dicen que una determinada opción tiene 0,40 deltas, sino que suelen referirse como que la opción tiene 40 deltas.

Es muy importante saber, que cuando la delta aumenta en una posición de opciones (tanto positiva como negativa), lo que realmente nos está indicando es un aumento del riesgo de la posición.

Variación de las deltas:

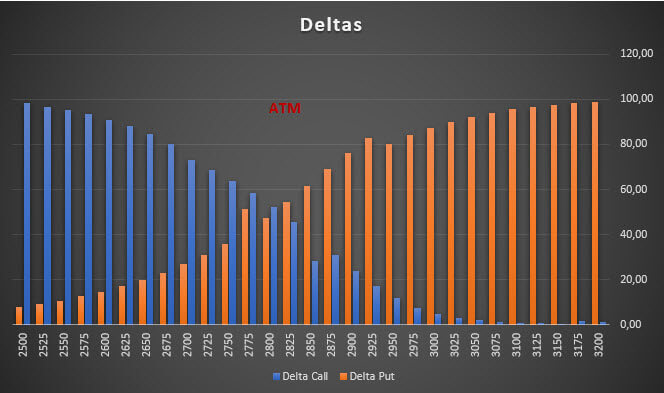

Las deltas de una opción dependerán de su posición con respecto al subyacente, es decir, a medida que las opciones estén más fuera del dinero, sus valores de delta se irán acercando a cero; las opciones ATM (At The Money) tendrán valores de delta cercanos a 50 y a media que las opciones estén más ITM tendrán valores de delta cercanos a 100.

- Ser largo de una opción Call: tendrá delta positivo

- Ser corto de una opción Call: Tendrá delta negativo

- Ser largo de una opción Put: tendrá delta negativo

- Ser corto de una opción Put: tendrá delta positivo

Otro aspecto a tener en cuenta es el valor absoluto de la delta, ya que también indica la probabilidad aproximada de que la opción termine dentro del dinero (ITM). Por ejemplo, una opción que tenga una delta 10, quiere decir que aproximadamente tiene un 10% de que la misma acabe dentro del dinero.

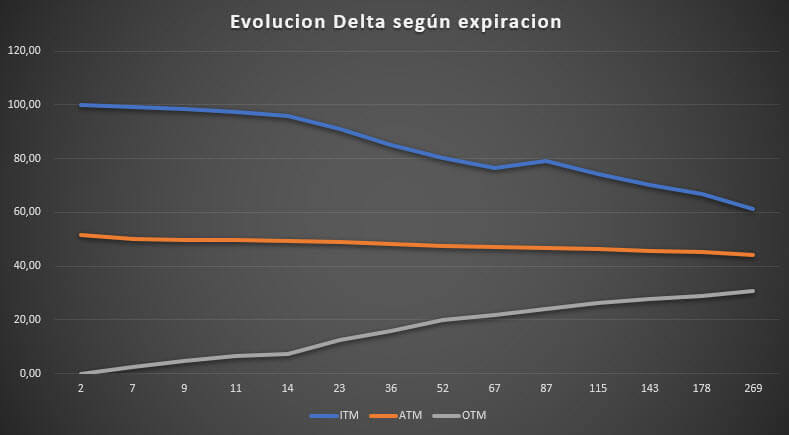

La delta de una opción, depende también del vencimiento de expiración de la misma, aumentando contra más tiempo quede a la expiración. Esto es razonable, ya que como se ha comentado que la delta representa la posibilidad de que la misma expire dentro del dinero, es comprensible que a mayor vencimiento la probabilidad de que esto ocurra es mayor.

Otra de las características que tienen las deltas, es la interrelación entre la delta de la Call y la delta de una Put, ya que como regla general el valor absoluto de ambas deltas será 1,00 o 100 dependiendo de la escala, esto es lo que se conoce como Call Put Parity, extremo que se puede observar en el siguiente gráfico.

En este gráfico podemos observar el comportamiento de la Delta, en función de donde se encuentre la opción con respecto al precio del subyacente.

Tome en cuenta que la opción OTM la delta es más plana y cercana a cero, esto también significa que independientemente de cuanto baje el subyacente, pasando de OTM a un OTM más profundo, la delta de la opción se mantendrá en cero. En sentido contrario cuando el precio del subyacente esté muy en el dinero el valor de la delta máxima será 100.

Vamos a ver gráficamente cómo evoluciona la Delta en función de la expiración:

En el eje X, se representa los días de expiración de la opción y en el eje Y los valores de Delta, donde se han graficado tres opciones una ATM, otra ITM y otra OTM, por el simple hecho de la observación, hay algo muy curioso donde la opción ATM (color naranja), prácticamente no varía la delta según el tiempo de expiración. Para el caso de una opción OTM (color gris), se observa que la delta va aumentando a medida que la expiración aumenta, y para una opción ITM (color azul) la delta disminuye a medida que la expiración aumenta.

Por último, tan solo comentar, que cuando un operador de opciones, dice que su estrategia es delta neutral, lo que quiere decir, es que la sumatoria de todas las deltas de las opciones que componen su posición, tiene como resultado una delta cercana a cero.

Espero que os ayude.

Os recomiendo el siguiente artículo:

Angel J. Gálvez Gálvez

Gestor de cuentas especialista en opciones financieras.

GPM Broker S.V., S.A.

angelgalvez@gpmbroker.com