Income trading con opciones en tiempos de incertidumbre: Guerra de Ucrania.

Introducción acerca de cómo las estrategias neutrales a mercado de tipo income trading con opciones pueden enfrentarse a un mercado convulso y zigzagueante como el que se prevé para los próximos meses a raíz del conflicto en Ucrania.

Income trading con opciones financieras: Las estrategias que nunca duermen.

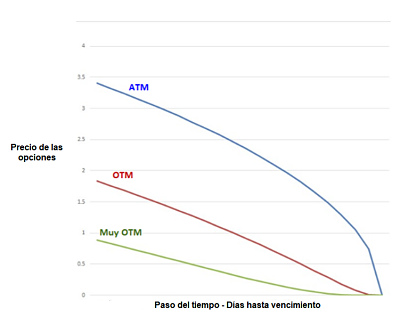

En ocasiones, he escuchado hablar del income trading con opciones como "las estrategias que nunca duermen". El paso del tiempo a nuestro favor en estas posiciones es el motor de una rentabilidad constante la cual sustenta esta expresión. En este artículo explicamos por qué.

Income trading con opciones financieras vs. inversión indexada pasiva: La otra realidad.

Articulo sobre las ventajas operativas del income trading con opciones versus la inversión en indexados de forma pasiva. La rentabilidad ante escenarios laterales y las coberturas suponen una constante ventaja y rentabilidad a medio y largo plazo.

¿Qué es un ajuste en Income Trading con Opciones?

Los ajustes en trading con opciones son modificaciones que hacemos sobre nuestras estrategias con el objetivo de cambiar algún aspecto de ellas. Por ejemplo, para hacerlas más resistentes – menos perdedoras - ante un posible mercado bajista o alcista, para asegurar parte del beneficio latente que tengamos en ese momento, para aumentar su potencial de beneficio, etc.

Mariposas (Butterflies) y Dobles Mariposas como forma de ajuste.

En este seminario realizado el pasado 10 de Octubre de 2.019 hemos realizado una introducción al concepto de doble mariposa como forma de ajuste y protección de este estilo operativo con opciones. Es fundamental conocer perfectamente las ventajas e inconvenientes que nos aporta cada posible ajuste antes de implementarlo en nuestras estrategias.

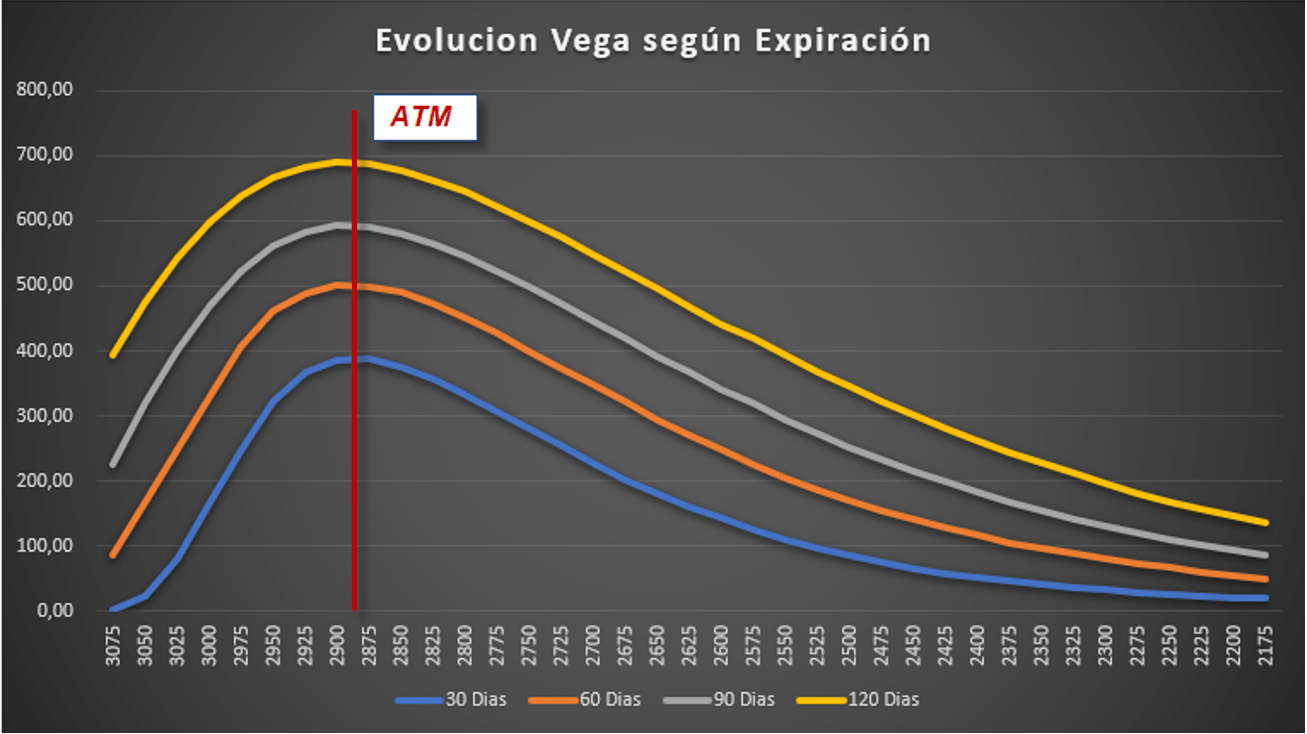

Las Griegas: VEGA, sensibilidad a la Volatilidad Implícita.

Vega es posiblemente la griega más “abstracta” y difícil de entender que existe. No obstante, es absolutamente necesario conocer su significado e importancia tanto a la hora de planificar nuestras estrategia como cuando las monitorizamos sobre un mercado real.

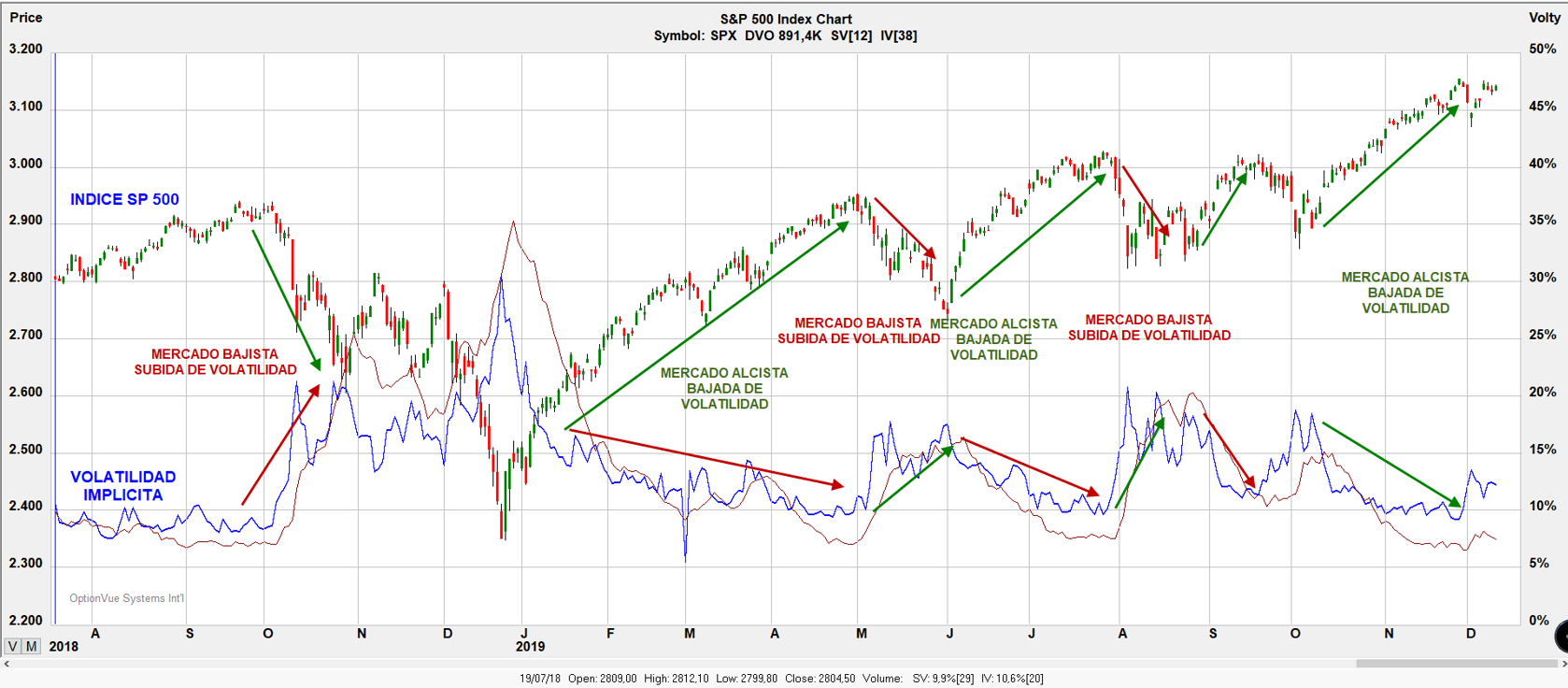

Anomalía estadística en la volatilidad implícita en las opciones de S&P 500.

En este artículo exponemos una anomalía estadística que se ha dado en los últimos días en el comportamiento habitual de la volatilidad de las opciones S&P 500. Creemos que originado por la incertidumbre generada por la inminente entrada en vigor de los aranceles a China por parte de USA. Se trata de un fenómeno que suele confundir bastante especialmente e traders de opciones noveles o con poca experiencia.

Mariposas (Butterflies) y Dobles Mariposas como forma de ajuste.

En este seminario realizado el pasado 10 de Octubre de 2.019 hemos realizado una introducción al concepto de doble mariposa como forma de ajuste y protección de este estilo operativo con opciones. Es fundamental conocer perfectamente las ventajas e inconvenientes que nos aporta cada posible ajuste antes de implementarlo en nuestras estrategias.

Futuros como Coberturas de Posiciones de Income Trading con Opciones Financieras

En este seminario de 50 minutos realizado el pasado 10 de Octubre de 2.019 hemos hecho una introducción desde cero y con un enfoque práctico acerca de cómo podemos utilizar los futuros para cubrir nuestras posiciones con opciones de tipo income trading ante fuertes movimientos del mercado.

Mariposas de Ala Rota vs. Iron Condors – El Control del Draw Down.

En este seminario nos hemos acercado a la principal estrategia de income trading con opciones financieras que operamos en el compartimento Esfera Alquimia Patrimonio FI. Se trata de la mariposa de ala rota (Broken Wing Butterfly). Hemos apuntado sus características principales así como puntos fuertes y débiles los cuales, en conjunto, nos han hecho decantarnos por esta gran familia de estrategias con opciones (las mariposas) como eje motor principal de nuestra operativa en el compartimento que gestionamos.

Seminario sobre put back ratio spreads como estrategia de cobertura bajista.

En este seminario impartido nos hemos introducido en el concepto y funcionamiento básico de la estrategia Put Back Ratio Spread como cobertura bajista a posiciones alcista de medio y largo plazo. Realmente se trata de una alternativa de gestión capaz de reducir de forma importante la cuantía media de nuestras operaciones perdedoras tendenciales y/o swing trading alcistas.

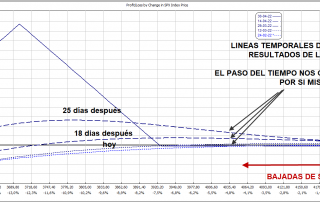

Las Griegas: THETA, sensibilidad al paso del tiempo.

Theta es sin duda, junto a vega, la griega más importante para los traders profesionales de opciones, especialmente de tipo income trading. Gracias a ella valoraremos qué resultado nos reporta nuestra posición a favor o en contra cada día que permanezcamos dentro de ella. Recordemos que el paso del tiempo es el único factor irreversible en los mercados y, por tanto, la parte de nuestro beneficio que proviene de él nunca será devuelta o aminorada.

Expiración de las opciones financieras.

Muchas veces los operadores de opciones, desconocen las particularidades que tienen los contratos de opciones. Un aspecto fundamental de los mismos es su vencimiento. Nos adentraremos en él durante el siguiente artículo.

Las Griegas: GAMMA, sensibilidad de Delta.

Si Delta es una magnitud de la velocidad en el movimiento del precio de una opción, la Gamma es un indicativo de su aceleración. No se concibe el conocimiento del trading con opciones sin conocer, dominar y controlar ambas. En este artículo nos adentraremos en el concepto de Gamma, su comportamiento y características.

Las Griegas: DELTA, sensibilidad al movimiento del precio.

Delta es la griega más conocida y popular entre los traders. Su importancia proviene de su magnitud, pues nos determina el nivel de apalancamiento de nuestra posición y cómo le afectarán los cambios más inminentes del activo subyacente.