Nota de gestión de modelo Alquimia Opciones. 11 – Diciembre – 2023.

En esta publicación veremos el estado general del mercado y las perspectivas que este puede ofrecernos para abrir nuevas posiciones con opciones.

Nota de gestión de modelo Alquimia Opciones. 22 – Noviembre – 2023.

En el comentario de hoy vamos a echar un vistazo al resultado del actual mes de noviembre, a falta de 8 días para su término. También vamos a intentar exponer los factores de mercado más recientes e importantes con la idea de argumentar cómo seguimos planteando nuestra operativa con opciones financieras de aquí a final de año.

Nota de gestión de modelo Alquimia Opciones. 15 – Noviembre – 2023.

En esta publicación veremos el estado general del mercado y las perspectivas que este puede ofrecernos para abrir nuevas posiciones con opciones.

La forma correcta de calcular la proyección del segundo impulso de una pauta de fuerza.

Pequeño gran detalle que me llamó la atención al principio de todo y que es bueno tener siempre presente en las proyecciones que marquemos de una pauta correctiva ABC de fuerza. Vemos dos imágenes con la forma correcta e incorrecta de calcularlas.

Posiblemente el patrón de precio y volumen más fiable y robusto que existe.

En esta imagen se muestra posiblemente el patrón de precio y volumen más fiable y robusto que existe, capaz de vertebrar todo un plan de trading por si mismo. Se trata del apoyo del precio en línea clavicular con secado de volumen.

Posible entrada por confluencias de grado mayor y menor. ABCDE, clavicular y volumen.

En este artículo analizamos mediante dos imágenes un escenario donde confluyen diferentes factores de estructura de precio y volumen. Primero, en una estructura de grado mayor y después en uno de grado menor. Esto nos permite plantear una posible entrada en largo bien fundamentada surgida en el día de ayer.

Posibles entradas contra-tendencia en días de fuertes caídas y alta volatilidad.

En días de alta volatilidad y fuertes caídas es tentador hacer entradas intentando cazar los "giros". Un importante apunte a tener muy presente... Es un enfoque arriesgado pero al menos debemos exigirnos que nuestras entradas tengan un mínimo sentido y argumento.

Nota de trading: Posible entrada en proyección de pauta de fuerza.

Posible operación en largo del pasado día 12/09/2022. Se trata de una composición de estructura y suma de factores según precio y volumen que nos proponían una posible entrada en largo. Es cierto que no es la más clara de las entradas pero si miramos con detenimiento se dan las circunstancias necesarias para una posible entrada con riesgo/claridad medio.

Figuras de «caballos ganadores» en escenarios de «engaños».

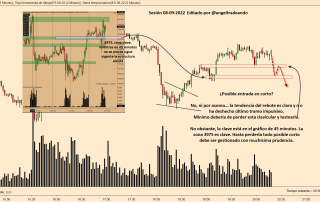

En este artículo destacamos dos conceptos de precio y volumen que no es nada extraño encontrar de manera combinada. Se trata del "engaño" bajista y el "caballo ganador". Este segundo quizás un poco complejo para los neófitos del precio y volumen. Voy a intentar exponerlo de la forma más clara posible con un ejemplo surgido en la sesión del pasado 8 de Septiembre de 2022.

¿Hora de abrir cortos? – Posibles entradas – Claviculares

¿Momento de abrir cortos? Ni mucho menos. Perder la clavicular y especialmente el nivel 3975 es clave para ello.

Importante detalle de volumen en sesión de tarde de 08 Septiembre de 2022. Volumen excesivo – Volúmenes

Es muy importante monitorizar la aparición del volumen en caídas o subidas muy contundentes. Una vez lanzado el precio en un movimiento definido éste no necesita de fuerte incrementos de volumen a no ser que se "desvíe" de su canal o directriz fijada y el profesional lo quiera volver a encauzar de nuevo.

Comentarios de sesión 06 Septiembre de 2022. Propina – Fallo – ABCDE – Solapamiento

Tras una clara zona de acumulación se intuye que en 45 minutos se va a dar continuidad a una figura de agotamiento o lateralidad que ya viene perfilándose desde varios días atrás. Es importantísimo considerar en todo el análisis la zona de solapamiento señalada en el gráfico de 45 minutos. Superarlo supondría la muy probable continuidad del precio buscando el rango superior de la figura de pseudo-lateralidad en 45 minutos. Vemos en 2 minutos una corrección cursada de forma impulsiva la cual presenta un posible fallo bajista en su onda 5.

Informe Trimestral Modelo Alquimia Junio 2022.

Informe de gestión del segundo trimestre de 2022 del modelo Alquimia Premium. Con un resultado global de un +5.51% nos hemos encontrado con resultados muy dispares entre nuestra operativa income trading con opciones SPX y nuestra cartera permanente con ETF's.

Fin de un trimestre bursátil para la historia: Turbulencias en las carteras.

En este artículo vamos a exponer brevemente lo acontecido en la gran mayoría de activos bursátiles durante el primer trimestre de 2022, un trimestre totalmente atípico al que para encontrarle parangón hemos de remitirnos algunas décadas en el pasado.

Income trading con opciones en tiempos de incertidumbre: Guerra de Ucrania.

Introducción acerca de cómo las estrategias neutrales a mercado de tipo income trading con opciones pueden enfrentarse a un mercado convulso y zigzagueante como el que se prevé para los próximos meses a raíz del conflicto en Ucrania.

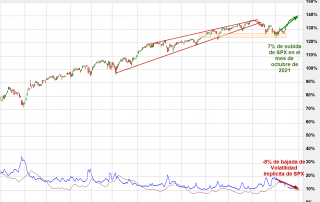

Informe Mensual Modelo Alquimia Noviembre 2021.

Informe de seguimiento del mes de Noviembre de 2021. Hemos generado una rentabilidad de 2.76% en un mes donde nuestro índice de referencia ha cedido un -0.83%. Un buen ejemplo de la descorrelación que aporta la operativa income trading de opciones financieras con respecto a los grandes índices del mercado.

Situación del VIX tras aparición de nueva cepa coronavirus: Perspectivas operativas para la venta de volatilidad.

Perspectivas operativas para la apertura de nuevas posiciones de venta de volatilidad tras la subida de VIX por la aparición de la nueva cepa de coronavirus sudafricana.

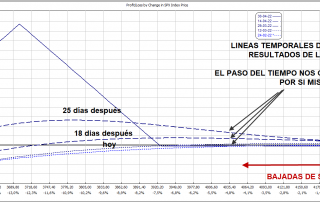

Income trading con opciones financieras: Las estrategias que nunca duermen.

En ocasiones, he escuchado hablar del income trading con opciones como "las estrategias que nunca duermen". El paso del tiempo a nuestro favor en estas posiciones es el motor de una rentabilidad constante la cual sustenta esta expresión. En este artículo explicamos por qué.

Income trading con opciones financieras vs. inversión indexada pasiva: La otra realidad.

Articulo sobre las ventajas operativas del income trading con opciones versus la inversión en indexados de forma pasiva. La rentabilidad ante escenarios laterales y las coberturas suponen una constante ventaja y rentabilidad a medio y largo plazo.

Informe Mensual Modelo Alquimia Octubre 2021.

Cerramos un mes récord de rentabilidad en el modelo Alquimia Premium con un beneficio de +6.50%. Tanto la operativa income trading con opciones financieras como la cartera permanente han rentado de forma muy importante.

Informe Mensual Modelo Alquimia Septiembre 2021.

Informe mensual de gestión del modelo "Alquimia Premium" operado en GPM Bróker. De forma global el modelo Alquimia Premium obtuvo una rentabilidad positiva en el mes de +0.25% mientras el índice SPX obtuvo una rentabilidad negativa de -4.76%.

Informe parcial y comentario de resultados de modelo Alquimia Premium.

Os comparto el estado de nuestro track record donde vemos el cierre del pasado mes de Junio, el resultado global del año y el resultado arrojado por el presente mes en nuestro modelo de gestión de cabecera, "Alquimia Premium" operado en GPM Bróker.

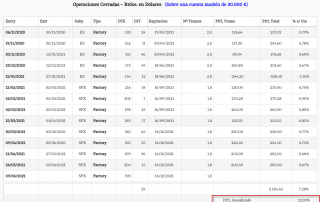

Track record actualizado de modelo «Alquimia» Premium operado en GPM Bróker.

Os comparto el estado de nuestro track record donde vemos el cierre del pasado mes de Junio, el resultado global del año y el resultado arrojado por el presente mes en nuestro modelo de gestión de cabecera, "Alquimia Premium" operado en GPM Bróker.

Track record actualizado de operaciones de seguimiento realizadas en Talleres de Trading.

Tras varios meses de operativa hacemos balance del track record arrojado por nuestras operaciones de formación con mariposas sobre opciones SPX.

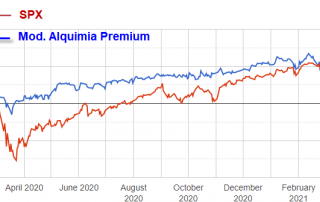

+6.42% de rentabilidad neta del Modelo Alquimia Premium vs. +0.55% de rentabilidad de SPX.

Cerramos uno de los meses más rentables de nuestros modelos de trading con opciones Alquimia operados en GPM Bróker en cuenta con distinto capitales mínimos

Posible nuevo compartimento de fondo de inversión gestionado con modelos de trading con opciones Alquimia.

Presentamos en líneas generales la idea de gestión que llevaríamos a cabo en esta posibilidad de compartimento de fondo de inversión con opciones que estamos valorando.

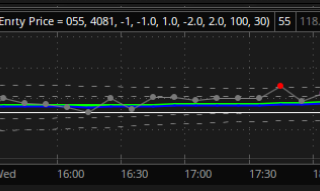

Ejemplo real de estimación de precio ofrecido en la orden de entrada de una mariposa de ala rota con opciones SPX.

Ejemplo real de cómo valoramos y gestionamos el precio ofrecido para realizar una entrada de una mariposa de ala rota con opciones SPX. Uno de los aspectos más importantes del trading con opciones financieras.

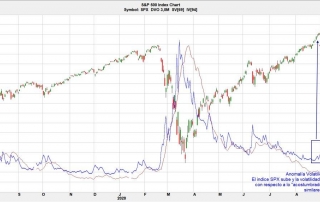

Actualización de estado ratio VIX, VVIX y ratio call-put sobre el índice SPX. Continúan las situaciones de anomalía.

Revisamos el estado del ratio call-put en SPX y el estado de los índices VIX y VVIX. Aún habiendo pasado un buen tiempo desde las elecciones continúan existiendo notables anomalías en el comportamiento y magnitud mostrada por éstos.

Situación ratio call-put SPX y anomalías de volatilidad previas a las elecciones USA.

Echamos un vistazo al estado del ratio call-put en SPX, uno de nuestros indicadores de referencia, y más concretamente su media de 21 periodos. Como sabemos, en caso de que esta media cruce el nivel de 0.75 al alza se suelen dar con una probabilidad muy muy alta fuertes episodios de caídas en SPX e incrementos de volatilidad. Digo con muy alta probabilidad porque hasta la fecha este año 2020 está siendo un perfecto catálogo de anomalías a nivel de volatilidad y sus indicadores "derivados" de todos los tipos.

Ideas y principios de Cartera Virtual operada en Tiempo Real en nuestra Suscripción Premium.

Exposición paso a paso sobre cómo se debe proceder para importar en la plataforma Thinkorswin (TOS) el espacio de trabajo que permite ver estas dos medidas. Obviamente, es necesario que disponga de una cuenta Demo o Real en dicha plataforma de trading.

Instrucciones sobre cómo Importar el Espacio de Trabajo VIX-VVIX en la Plataforma Thinkorswim (TOS).

Exposición paso a paso sobre cómo se debe proceder para importar en la plataforma Thinkorswin (TOS) el espacio de trabajo que permite ver estas dos medidas. Obviamente, es necesario que disponga de una cuenta Demo o Real en dicha plataforma de trading.

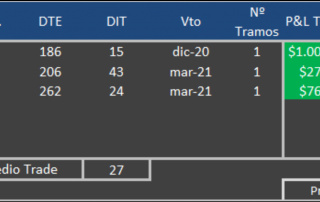

Cerramos con beneficios nuestra estrategia de seguimiento con mariposas de alas rotas -broken wing butterfly-.

Salimos del 100% de nuestras mariposas en la posición de seguimiento: $760, un 3% sobre el capital en cuenta generados en 24 días en mercado.

Divergencia Alcista VIX – S&P 500 – Estado de posición de seguimiento de mariposa de ala rota en Telegram.

Hemos comentado el estado de la posición que seguimos en nuestro canal de Telegram. El mercado no consigue romper mínimos y las subidas de la volatilidad implícita son contenidas.

Comentario de mercado publicado en Telegram 14 Septiembre 2020 – Caída de VIX, subidas en SPX y ratio call put en sobrecompra record.

Hemos comentado el estado de la posición que seguimos en nuestro canal de Telegram. El mercado no consigue romper mínimos y las subidas de la volatilidad implícita son contenidas.

Comentario de mercado y volatilidad 03 Septiembre 2020 – Rotura Triangulación del VIX

Rápido comentario de mercado y evolución de la volatilidad implícita en un día de fuertes caídas dentro de un entorno de fuerte sobrecompra.

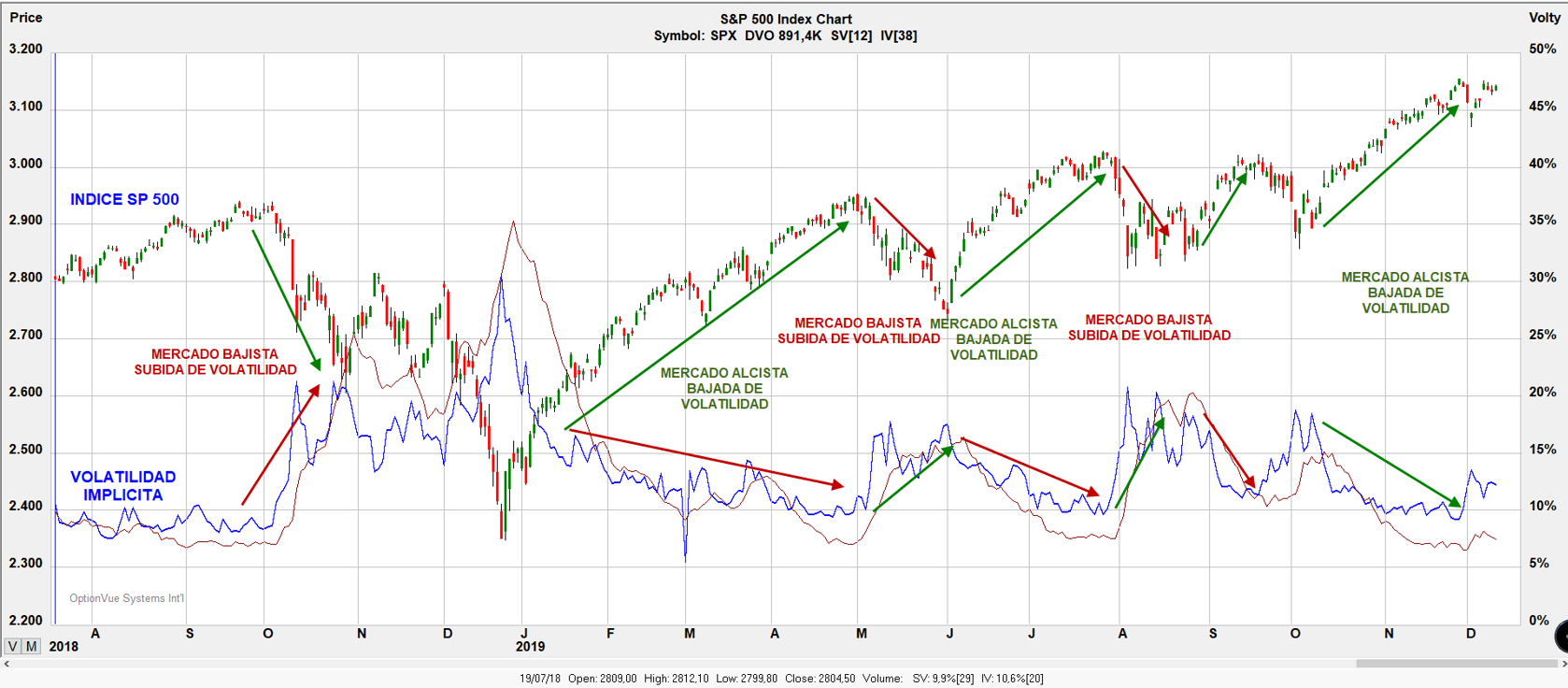

Situación Actual del S&P 500 y su Volatilidad para el Trading con Opciones.

Análisis de la evolución de la volatilidad implícita en relación con la evolución del S&P 500 tras el crash de Marzo 2020. Es importante conocer si la volatilidad nos ofrece alguna ventaja operativa para nuestras estrategias de income trading con opciones financieras.

Presentación de área de informes de resultados cuentas gestionadas con modelos «Alquimia»

Esta es la presentación del área donde periódicamente publicaremos nuestros informes de resultados y posiciones de los diferentes modelos de gestión de cuentas "Alquimia". La mayoría de las ocasiones estos informes se presentarán en formato video acompañados de un somero texto de forma que podamos exponer de manera visual y práctica el entorno de mercado donde se han generado los rendimientos expuestos. Sin más, agradecerles de antemano su atención. Mis mejores deseos.

¿Qué es un ajuste en Income Trading con Opciones?

Los ajustes en trading con opciones son modificaciones que hacemos sobre nuestras estrategias con el objetivo de cambiar algún aspecto de ellas. Por ejemplo, para hacerlas más resistentes – menos perdedoras - ante un posible mercado bajista o alcista, para asegurar parte del beneficio latente que tengamos en ese momento, para aumentar su potencial de beneficio, etc.

La principal virtud del Income Trader de Opciones

Un income trader es un operador que realiza trading con opciones financieras. Su característica principal es que realiza estrategias que arrojan un alto porcentaje de operaciones ganadoras y, por ende, ofrecen largos períodos de beneficios recurrentes en el tiempo.

Mariposas (Butterflies) y Dobles Mariposas como forma de ajuste.

En este seminario realizado el pasado 10 de Octubre de 2.019 hemos realizado una introducción al concepto de doble mariposa como forma de ajuste y protección de este estilo operativo con opciones. Es fundamental conocer perfectamente las ventajas e inconvenientes que nos aporta cada posible ajuste antes de implementarlo en nuestras estrategias.

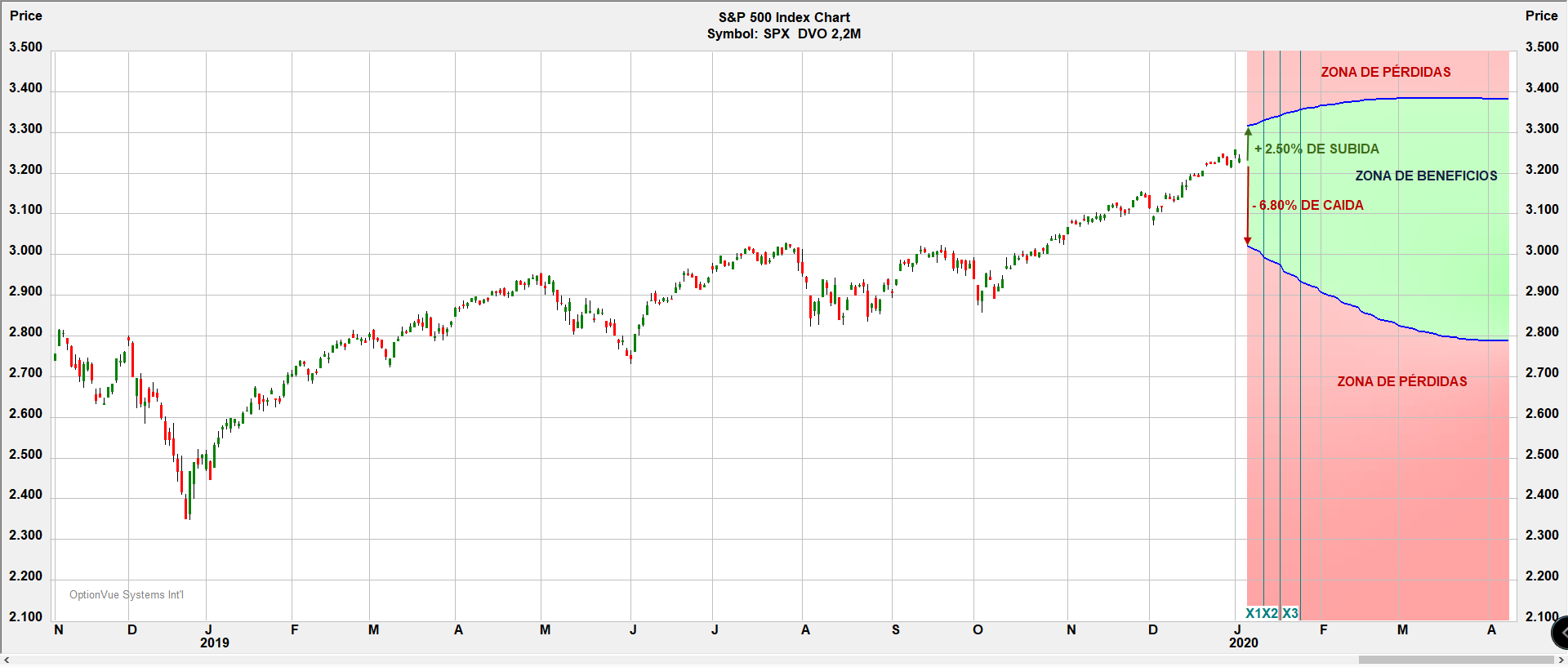

Rango de mercado actual de nuestra principal posición en opciones SP500.

Rango de mercado actual de nuestra posición principal en opciones sobre el Índice Sp500. Vemos que tenemos aproximadamente un +2.50% de subida y un -6.80% de bajada en Sp500 dentro de los cuales nuestra posición tiene beneficios garantizados.

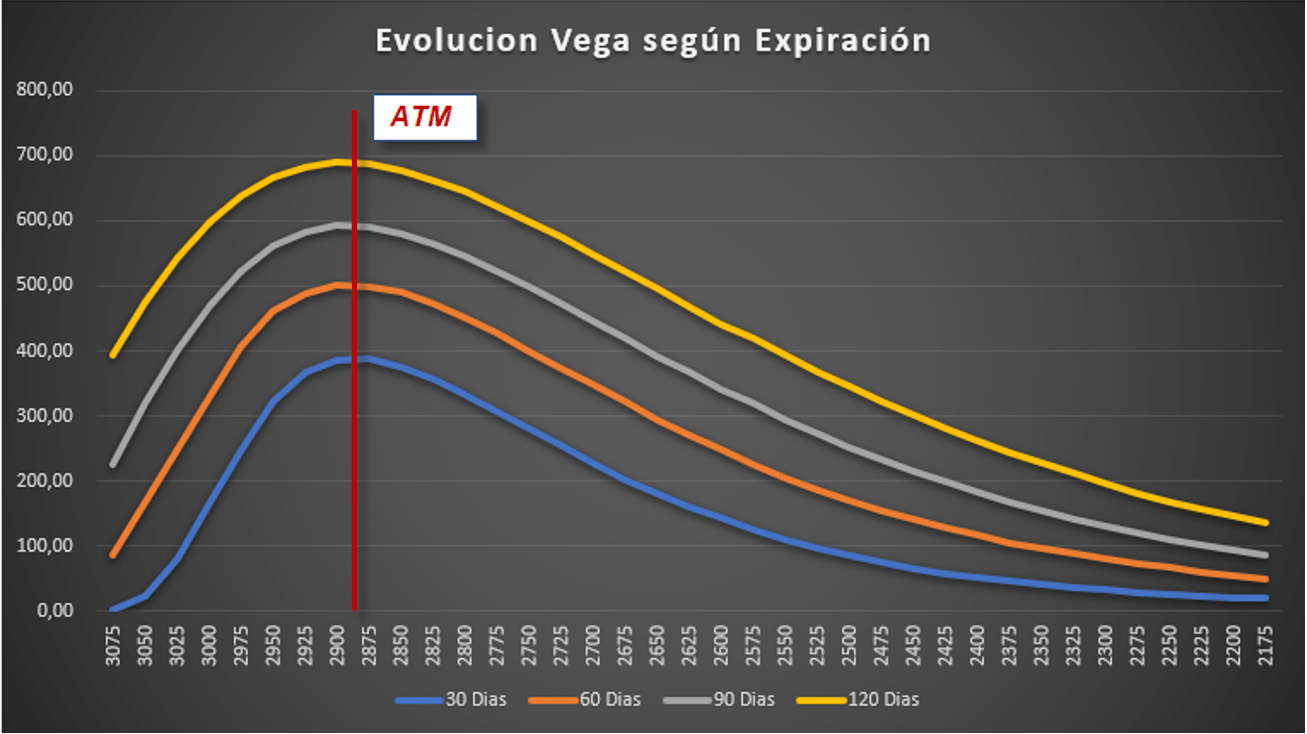

Las Griegas: VEGA, sensibilidad a la Volatilidad Implícita.

Vega es posiblemente la griega más “abstracta” y difícil de entender que existe. No obstante, es absolutamente necesario conocer su significado e importancia tanto a la hora de planificar nuestras estrategia como cuando las monitorizamos sobre un mercado real.

Anomalía estadística en la volatilidad implícita en las opciones de S&P 500.

En este artículo exponemos una anomalía estadística que se ha dado en los últimos días en el comportamiento habitual de la volatilidad de las opciones S&P 500. Creemos que originado por la incertidumbre generada por la inminente entrada en vigor de los aranceles a China por parte de USA. Se trata de un fenómeno que suele confundir bastante especialmente e traders de opciones noveles o con poca experiencia.

Mariposas (Butterflies) y Dobles Mariposas como forma de ajuste.

En este seminario realizado el pasado 10 de Octubre de 2.019 hemos realizado una introducción al concepto de doble mariposa como forma de ajuste y protección de este estilo operativo con opciones. Es fundamental conocer perfectamente las ventajas e inconvenientes que nos aporta cada posible ajuste antes de implementarlo en nuestras estrategias.

Futuros como Coberturas de Posiciones de Income Trading con Opciones Financieras

En este seminario de 50 minutos realizado el pasado 10 de Octubre de 2.019 hemos hecho una introducción desde cero y con un enfoque práctico acerca de cómo podemos utilizar los futuros para cubrir nuestras posiciones con opciones de tipo income trading ante fuertes movimientos del mercado.

Mariposas de Ala Rota vs. Iron Condors – El Control del Draw Down.

En este seminario nos hemos acercado a la principal estrategia de income trading con opciones financieras que operamos en el compartimento Esfera Alquimia Patrimonio FI. Se trata de la mariposa de ala rota (Broken Wing Butterfly). Hemos apuntado sus características principales así como puntos fuertes y débiles los cuales, en conjunto, nos han hecho decantarnos por esta gran familia de estrategias con opciones (las mariposas) como eje motor principal de nuestra operativa en el compartimento que gestionamos.

Seminario sobre put back ratio spreads como estrategia de cobertura bajista.

En este seminario impartido nos hemos introducido en el concepto y funcionamiento básico de la estrategia Put Back Ratio Spread como cobertura bajista a posiciones alcista de medio y largo plazo. Realmente se trata de una alternativa de gestión capaz de reducir de forma importante la cuantía media de nuestras operaciones perdedoras tendenciales y/o swing trading alcistas.

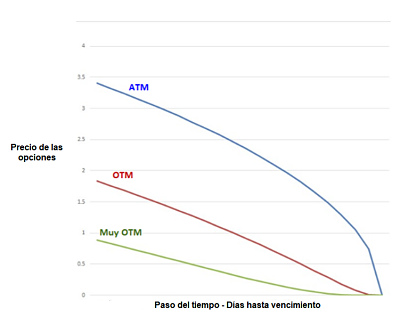

Las Griegas: THETA, sensibilidad al paso del tiempo.

Theta es sin duda, junto a vega, la griega más importante para los traders profesionales de opciones, especialmente de tipo income trading. Gracias a ella valoraremos qué resultado nos reporta nuestra posición a favor o en contra cada día que permanezcamos dentro de ella. Recordemos que el paso del tiempo es el único factor irreversible en los mercados y, por tanto, la parte de nuestro beneficio que proviene de él nunca será devuelta o aminorada.

Expiración de las opciones financieras.

Muchas veces los operadores de opciones, desconocen las particularidades que tienen los contratos de opciones. Un aspecto fundamental de los mismos es su vencimiento. Nos adentraremos en él durante el siguiente artículo.

Las Griegas: GAMMA, sensibilidad de Delta.

Si Delta es una magnitud de la velocidad en el movimiento del precio de una opción, la Gamma es un indicativo de su aceleración. No se concibe el conocimiento del trading con opciones sin conocer, dominar y controlar ambas. En este artículo nos adentraremos en el concepto de Gamma, su comportamiento y características.

Las Griegas: DELTA, sensibilidad al movimiento del precio.

Delta es la griega más conocida y popular entre los traders. Su importancia proviene de su magnitud, pues nos determina el nivel de apalancamiento de nuestra posición y cómo le afectarán los cambios más inminentes del activo subyacente.